可转债新规落地在即!这些正股公司提前获北上资金、杠杆资金埋伏

2022-06-26 08:07 来源: 东方财富

14655 浏览 评论0条

新规的出台并不影响上市公司发行可转债的热情可转债上市首日上涨概率大,具有股票和债券的双重属性,所以很多投资者热衷于购买可转债

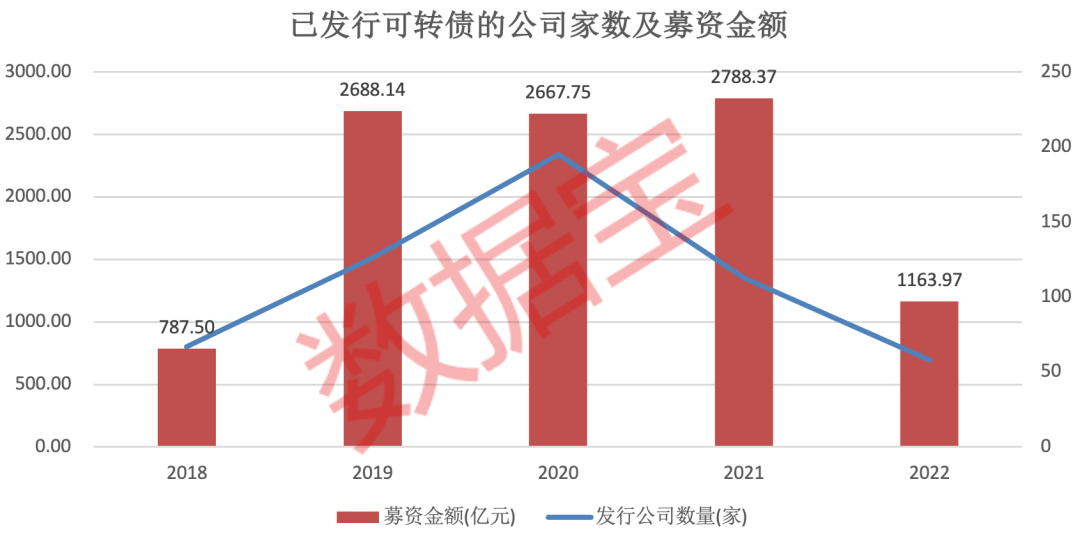

与定增和配股相比,发行可转债融资的成本相对较低据证券数据宝统计,2018年以来,共有559家公司在线发行可转债,募集资金总额1.01万亿元2021年,融资额达到顶峰,113家公司融资近2800亿元

从正股行业分布来看,电力设备,医药生物,电子,基础化工等行业的公司热衷于发行可转债自2018年以来,这些行业中超过45家公司发行了可转债除金融板块外,电力设备和交通运输行业募集资金额较高,均超过650亿元

2022年以来,已有58家公司发行可转债,合计募集资金超过1100亿元,6月以来,已有10家上市公司发行可转债,包括富春转债,天业转债,海友转债等。

从个股来看,重庆银行,通威股份发行金额超过100亿元,华友钴业,隆基绿色能源发行金额超过50亿元通常情况下,上市公司为了保护原始股东的权益,会向原始股东派发大量的可转债从原始股东认购比例来看,今年以来发行可转债认购比例超过50%的公司有46家,有28家股份认购比例超过70%,占比近一半

具体来看,新疆天业6月23日发行可转债公司主要从事树脂技术,节水滴灌技术等业务是2020年以来新疆首家公开发行可转债的公司公告显示,原股东派发的天业转债数量达到2268.63万张,在今年发行转债的基础化工公司中排名第一,原股东认购比例高达75.62%,认购率在国企中名列前茅,足以说明投资者对公司未来发展的信心

原始股东的认购比例越高,公司业绩越好。

原始股东认购比例与公司业绩有关系吗初步分析表明,两者之间存在一定的正相关关系数据基于2018年以来发行可转债的556家公司,原始股东认购数量大于0按照认购比例划分范围,在可转债发行当年,发行次年和发行后两年计算各区间公司净利润增长结果表明,认购比例越高,公司未来业绩保持高增长率的可能性就越高,50%是业绩的分水岭

具体来看,认购比例超过90%的公司,发行可转债当年净利润平均增长超过24%,次年平均接近44%,70%至90%认购比例的公司,发行可转让基金当年净利润平均增长30%以上,次年平均增长35%以上,认购比例低于10%的公司,净利润大多在下降认购比例在10%至30%的公司,可转债发行当年净利润平均下降近23%,次年净利润平均下降超过40%

同时,8股获得北上资金和杠杆资金加仓。

发行可转债的公司也会受到资金的青睐据统计,在今年发行可转债的58家公司中,6月份以来有19股获得北上增资,金浪科技,天奈科技位列其中从杠杆资金来看,同期有13只股票获得融资者追加持仓,阿拉丁,石爻科技,陈中股份最新融资余额较5月底增仓超过10%

其中,成都银行,中信特钢,新疆天业等8股6月以来获得融资方北上资金和增仓新疆天业最新融资余额为5.02亿,较5月末增仓0.38%公司一季度净利润有所下滑,但机构预测今年净利润降幅有望收窄至个位数,2023年业绩可能出现逆转,净利润增长有望超过15%公司主要利润来自烧碱,PVC树脂等化工产品西部证券认为,在国内稳增长的大背景下,多地房地产放松政策的出台有望提振氯碱景气海外方面,能源价格分化带来了目前国内外PVC和烧碱约550—600美元/吨的价差,因此氯碱产品的出口套利窗口正在逐渐打开

可转债新规来了!打击过度投机20%,提高交易门槛。

沉重!沪深交易所规则修改:可转债涨跌幅和交易门槛均有调整详细解读。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

相关热词搜索:

[责任编辑:]山歌

沙力圆桌派2022老年糖尿病综合管理研讨

沙力圆桌派2022老年糖尿病综合管理研讨

瘦吧脂20提醒您:不懂计算卡路里,也能科

瘦吧脂20提醒您:不懂计算卡路里,也能科

微软EdgeCanary浏览器PWAAp

微软EdgeCanary浏览器PWAAp

赵继伟当选2021-2022赛季CBA联

赵继伟当选2021-2022赛季CBA联

戏曲进校园

戏曲进校园

辽宁省为传承地方戏曲搭好台

辽宁省为传承地方戏曲搭好台